Финансовое благополучие часто измеряется по формуле «доходы минус расходы». Однако даже если вам не приходится жить в долг, это не значит, что у вас остается достаточно денег для свободных трат. Просто откладывать деньги недостаточно, чтобы исполнить свою мечту или создать «недоступные сбережения». Вам необходимо увеличить свои доходы, сократить расходы и инвестировать. Несколько формул помогут вам правильно оценить свой успех и скорректировать финансовую стратегию

1. Сколько нужно откладывать на мечту?

Если вы регулярно инвестируете небольшие суммы в ETF, вы можете использовать, например, сервис «Финансовый автопилот», чтобы понять, сколько вам следует откладывать на достижение своих целей. Предположим, вы хотите через несколько лет купить дачу. У вас уже есть 800 000 рублей, но вам нужно еще 2 млн рублей. Согласно калькулятору, если покупать ETF примерно на 21 000 рублей в месяц при доходности около 12 % годовых, то к маю 2025 года будет накоплено необходимых 2 млн рублей, из которых около 500 000 рублей будут отложены. Проценты начисляются. А если инвестирование продолжится, то через шесть лет эта сумма превратится уже в 3,8 млн рублей, которых хватит на ремонт.

2. Как оценить стоимость проекта

Предположим, вы — фрилансер, который пишет статьи на заказ. И вы не уверены, стоит ли вам брать очередной заказ. Для этого вам сначала нужно определить для себя «внутреннюю» (себестоимость) и «внешнюю» (за сколько вы сможете продать ее конкретному заказчику) цену работы. Подсчитайте свои личные расходы за год (питание, жилье, предметы первой необходимости) и затраты на производство самого изделия, если таковые имеются. В расчете также необходимо указать количество человеко-часов, затраченных на работу над изделием.

Предположим, что общие годовые затраты составляют 13 000 долларов США. Разделите эту сумму на 1000 часов работы и получите 13 долларов — минимальную почасовую ставку. Не забудьте добавить налог (который составляет 6 % при организации для организации, если вы являетесь самозанятым писателем). Это значит, что к $13 вам нужно добавить еще $0,82. Это рассчитывается по типу: 13 * 100/94. При таких затратах вы должны исходить из расчета, что один час вашей работы стоит около 14 долларов США.

Согласно этому типу, вы можете рассчитать затраты на оплату труда в зависимости от количества отработанных часов.

Внешние» затраты зависят от многих факторов, таких как конъюнктура рынка труда, ваш опыт, знания и долгосрочное сотрудничество с клиентом.

3. Можете ли вы позволить себе кредит

Большинство банков оценивают кредитную нагрузку, которую может выдержать заемщик, и устанавливают его предельную цену. Обычно она рассчитывается по формуле: платежи по кредиту / доход * 100%. Каждый банк сам регулирует кредитную нагрузку, но максимум обычно составляет около 40-60% от дохода заемщика, также учитывая неофициальный доход. Если этот показатель выше, кредит вам не выдадут.

Однако финансовые консультанты продолжают выстраивать соотношение иначе: (доходы — расходы) / платежи по кредиту * 100 %. Он показывает, сколько денег останется в резерве после покрытия обязательных платежей. В идеале необходимо покрыть 200-300 %. Например, этого можно добиться, если он берет 100 000 рублей в месяц и тратит 40 000 рублей, а берет кредит — 20 000 рублей.

По возможности предпочтительнее погашать кредит большими, а не минимальными платежами. Дело в том, что каждый месяц вы покрываете сначала проценты, а затем долг учреждения. Так, например, если вы отдадите 10 % от общей суммы, то ваши платежи не увеличатся за 10 месяцев, а будут увеличиваться в зависимости от начислений по кредиту.

4. Как рассчитать размер необходимого финансового запаса

По данным опроса, проведенного компанией OnePoll в феврале, каждый четвертый американец не имеет финансового старта, что, по мнению исследователей, является шокирующей цифрой. В России более 50 % живут от чека до чека, согласно исследованию Экономического факультета. В то же время эксперты советуют всем создавать неприкосновенные запасы, откладывая ежемесячно сумму в размере 20 % от своего валового дохода.

Фактический размер доступной подушки зависит от того, сколько месяцев вы хотите иметь в запасе и для каких целей. Другими словами, вам нужно умножить количество месяцев, необходимых для приобретения и поддержания средств на ежемесячные семейные расходы.

Трехмесячный запас считается фондом, который может выдержать простые решения (например, погасить непредвиденные расходы из-за поломки автомобиля); полугодовой — для того, чтобы аккуратно сменить работу; годовой — для поддержания меняющихся условий жизни, уровня жизни в материнстве или развода.

5. Сколько вам нужно откладывать, чтобы жить по своим интересам

Многие люди мечтают о безбедной жизни. Речь идет о том, чтобы делать все, что хочется, и жить на свои доходы с процентами. Для этого нужно понять, сколько денег вам нужно ежемесячно и сколько нужно откладывать. Также необходимо оценить доходность инвестиций. Расчет производится следующим образом: капитал = ежемесячный процентный доход (то есть сумма, которую вы получаете в качестве пассивного инвестиционного дохода) * 12 месяцев / годовая доходность * 100 %. Например, 100 000 * 12 /10% * 100% = 100% = 1, 2 млн рублей должны находиться на счете с доходностью 10% в месяц. Следовательно, вы должны жить на 100 000 рублей каждый месяц.

Таким образом, с помощью простой математики можно принимать важные решения о планировании, экономических ожиданиях и даже о том, как настроить стоимость услуг.

Иммунитет к рыночным потрясениям

Вклады в маркерные фонды увеличивались в периоды рыночных потрясений. Вклады в finex etf не уменьшились. Новые результаты — совокупные активы достигли 33,5

Единственное число, в котором бюджетные методы обучения имеют значение

Что нужно сделать в первую очередь, чтобы взять под контроль свои финансы и следовать своим целям? Конечно же, следить за своим бюджетом.

Невозможно управлять чем-то неизмеримым. Это знают все, и каждый из нас хотя бы раз начинал составлять бюджет. Однако мало кто не бросил это благое начинание, поскольку оно требует скрупулезного и постоянного учета. Если вы хотите попробовать что-то кардинально другое и научиться управлять своими финансами легко и непринужденно, эта статья для вас.

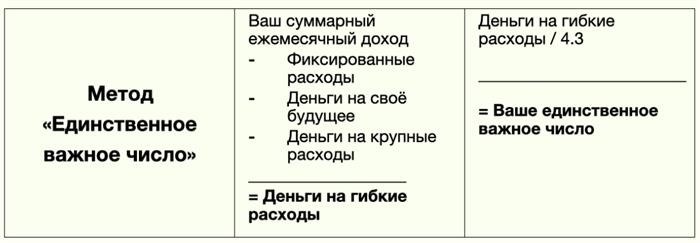

Причина, по которой этот метод так хорошо работает, заключается в том, что он очень прост. Идея заключается в том, чтобы определить, какую сумму вы можете откладывать каждую неделю на «гибкие расходы» («гибкие расходы» обычно означают расходы, когда вы должны принять решение заранее), и затем запомнить эту сумму. Это ваше самое важное число. Это все, что вам нужно помнить и контролировать, больше ничего.

Еженедельную сумму легче контролировать, чем месячный бюджет. Кроме того, значительно меньше вероятность того, что деньги закончатся до поступления зарплаты или другого ожидаемого дохода.

Прежде всего, вам необходимо проанализировать свои текущие привычки и определить ежемесячные постоянные и переменные расходы.

Постоянные расходы — это расходы, которые вам приходится оплачивать каждый месяц. Они почти всегда составляют одну и ту же сумму. Многие из них можно отнести к категории «основных» или «необходимых», например, коммунальные платежи, минимальные платежи по кредитам, счета за телефон и Интернет. Есть и постоянные расходы, которые не являются существенными в строгом смысле слова, например подписка на потоковое вещание или ежемесячная плата за уборку для домработницы, но они также относятся к категории «постоянных», поскольку уже определены. что они будут произведены в определенный момент. Эти виды расходов существуют вне рамок «только цифры, которые имеют значение». Мы ставим их на автопилот и не задумываемся о них на ежедневной основе.

Гибкие затраты (также известные как «переменные затраты»), с другой стороны, — это затраты, которые колеблются. Опять же, некоторые из них являются неотложными, например, покупки или бензин для автомобиля, а другие — необязательными, например, рестораны или развлечения. Но в любом случае они будут входить в наше «единственное число, которое имеет значение», поскольку требуют больше энергии для принятия решений.

Если вы хотите уменьшить свои расходы и сократить траты, составление бюджета — это хорошая возможность определить, какую часть постоянных расходов вы можете оставить, а какую — сократить. Это также хорошее время для постановки целей по сокращению гибких расходов.

Использование правила «заплати сначала себе» может значительно улучшить ваше личное финансовое положение. Прежде чем тратить деньги, решите, какую часть своего ежемесячного дохода вы хотели бы отложить на будущее, например, на сбережения, инвестиции или выплаты по долгам сверх минимальной суммы. Рекомендуется откладывать на эти цели около 20 % вашего дохода, хотя это может быть нереально для тех, кто только начинает управлять своими финансами. Начните с 1 %, 5 % и т. д., сколько сможете. Достаточно — значит достаточно. В будущем стремитесь к увеличению нормы сбережений.

Наконец, вам нужно откладывать деньги на не ежемесячные расходы. Например, вы можете ежегодно платить страховые взносы или планировать потратить определенную сумму на подарки к праздникам или летние путешествия.

Составьте список всех ваших небазовых ежемесячных расходов, сложите их и разделите на 12. Это та сумма, которую вы должны откладывать каждый месяц, чтобы крупные расходы не застали вас врасплох и чтобы у вас всегда были деньги на их покрытие. Храните эти сбережения на отдельном сберегательном счете.

Во-первых, установите автоматические платежи по всем основным постоянным расходам. Чем меньше действий вам нужно совершать каждый месяц, тем лучше.

Чтобы управлять гибкими расходами, используйте отдельную банковскую карту. Вы также можете настроить автоматические платежи по отдельным основным суммам, которые будут переводиться с вашего основного счета на карту. Используйте эту карту для гибких трат в течение недели. Вы можете в любой момент проверить свой баланс и узнать, сколько денег у вас осталось до конца недели.

Это все, что вам нужно знать о том, как составлять бюджет с использованием одинарных значащих цифр. Использование этой системы избавляет от необходимости регулярно подсчитывать и думать о том, останутся ли ваши расходы в рамках бюджета. А чем меньше решений вам приходится принимать, тем больше времени у вас остается на то, чтобы наслаждаться жизнью.