Теоретически вы можете приобрести квартиру в ипотеку, частично сохранив условия банковской ипотеки (например, с процентной ставкой 12% годовых вместо 20% на рынке). Однако на практике это сложно сделать

На сайтах по продаже недвижимости можно встретить объявления, в которых продавец предлагает оформить квартиру в ипотеку под свой процент. Например, это может быть ипотека под 12-14 %, иногда 10 % годовых. Учитывая, что в июле процентные ставки на рынке медиакредитов достигали 20 %, такие предложения кажутся очень выгодными. Вместе с экспертами мы разбираемся, в чем суть этого механизма и реально ли взять такой кредит.

Кредиты под процентную ставку продавца

Ипотека по накопительным ставкам для покупателей стала активно использоваться в качестве инструмента поддержки спроса после введения заградительных ставок по обычной ипотечной программе весной 2022 года. До этого, по его словам, около двух лет. Дело в том, что для покупателя недвижимости сохраняются все условия ипотеки продавца, включая процентную ставку. Стоимость недвижимости определялась самостоятельно. Например, продавалась квартира за 10 млн рублей, а долг по ипотеке оставался 6 млн рублей. В этом случае покупатель должен был доплатить продавцу разницу в 4 млн рублей. Банк переоформлял имеющуюся ипотеку с продавца на покупателя в соответствии с условиями договора, в том числе и по процентам, а покупатель продолжал выплачивать оставшийся долг банку», — рассказывает заместитель директора департамента „Этаж“ Татьяна Решетникова. Но сейчас действие программы ограничено — воспользоваться ею может только родительский родственник заемщика, пояснила Татьяна Решетникова. Но банки в этом случае более тщательно проверяют сделки, особенно при покупке различных видов субсидий и сертификатов», — отметила эксперт. В Сбере нет аналогичного кредита на простых условиях, хотя потенциально эта опция распространяется на достаточно большое количество клиентов», — добавил Руслан Сырцов. Тем не менее, в теории, купить з

Плюсы и минусы программ

Основным преимуществом данной программы для покупателей является возможность повторно оформить ипотеку по более низкой процентной ставке. Для покупателя это существенная экономия из-за разницы в процентной ставке между рыночной ставкой и ставкой продавца. Для продавца — при продаже недвижимости, это хорошее конкурентное преимущество», — говорит Татьяна Резетникова. При ипотечном кредитовании можно выбрать более выгодные условия, добавляет Руслан Сырцов. Если сравнивать процентные ставки 20% и 13% с авансом 20% и сроком кредита 30 лет, то ежемесячный платеж во втором случае снижается в среднем только на треть», — привел он пример.

Татьяна Лисетникова, заместитель директора департамента федеральной компании «Этаж»: — Например, была приобретена квартира с процентной ставкой 12% годовых. В настоящее время продавец продает квартиру за 8,5 млн рублей, при этом остаток по кредиту составляет 6,9 млн рублей на оставшиеся 29 лет. Если сегодня эту сумму получить по ставке 19,5%, то ежемесячный платеж по этой ипотеке составил бы 1137 тысяч рублей, а общая переплата — около 32,6 млн рублей. При такой же покупке с сохранением процента продавца ежемесячный платеж составит 72 000 рублей. Переплата за весь период кредитования составит менее 104,5 миллиона рублей. Это составляет примерно 18,08 миллиона рублей.

В этом случае прибыль нужно рассчитывать отдельно и смотреть на разницу между текущей рыночной ценой и суммой первого транша. Это не всегда имеет экономический смысл, отмечает генеральный директор компании «Жилфонд». Иногда, объясняет он, помимо увеличения депозитов, предложения и страховки, сумма переплат может в итоге достичь стоимости более дорогого кредита. По словам генерального директора «Метриум», минусом этого механизма является сложность в соблюдении критериев и утверждении подобных программ. Отрицательной стороной программы также является необходимость внесения повышенных платежей, добавил эксперт.

Узнавайте о важных новостях — следите за каналом «РБК-Недвижимость Телеграф

Продажа квартиры по ипотеке: новая программа от Сбера

Зубелбанк запустил программу по продаже вторичного жилья вместе с ипотекой. Покупатели могут воспользоваться выгодными условиями и низкими процентными ставками. Программа упрощает процесс продажи и повышает спрос на недвижимость, на которую обращено взыскание.

В начале 2025 года Зубелбанк в пилотном режиме запустил новую программу по продаже вторичного жилья, находящегося под залогом у кредиторов. Теперь квартиры можно будет продать по текущей ипотечной ставке продавца. Разберитесь в преимуществах и недостатках нового предложения подробнее.

Недостатки новой системы

Как оформить продажу жилья с помощью ипотеки

Заявление в Зубелбанк подается покупателем вторичной недвижимости со следующими документами по обычной схеме.

После одобрения банк создает договор о переводе долга на нового плательщика. В настоящее время Зубелбанк не создает договоры купли-продажи жилья. Это делает покупатель или продавец. После завершения сделки новый покупатель должен оформить ипотечное страхование.

Как происходит передача ипотеки?

Вот как банки проводят такие операции.

Новая ипотечная программа отличается от формальной ситуации, когда покупатель на определенных условиях получает одобрение банка и приобретает квартиру на заемные средства.

Отличия конвеерной ипотеки от обычной ипотеки

| Пункт. | Обычная ипотека | Передача долга |

|---|---|---|

| Упрощенный процесс. | Возможна «паспортная ипотека», если заемщик не предоставляет документы о работе и доходах. | Упрощенная процедура не предусмотрена, необходимо заказывать полный пакет документов |

| Кто может подать заявку | Покупатель | Продавец |

| Каков срок одобрения | 1 день | 7 рабочих дней |

| Сколько времени займет вся сделка? | 3-7 дней | До 21 дня |

| Какие документы вам необходимо предоставить? | Договоры купли-продажи | Договор купли-продажи между покупателем и продавцом, а также договор о переводе долга между сторонами и банком. |

Отличия конвеерной ипотеки от обычной ипотеки

| Обычная ипотека | |

| Упрощенный процесс. | Возможна «паспортная ипотека», если заемщик не предоставляет документы о работе и доходах. |

| Кто может подать заявку | Покупатель |

| Каков срок одобрения | 1 день |

| Сколько времени займет вся сделка? | 3-7 дней |

| Какие документы вам необходимо предоставить? | Договоры купли-продажи |

| Уступка права требования долга | |

| Упрощенный процесс. | Упрощенная процедура не предусмотрена, необходимо заказывать полный пакет документов |

| Кто может подать заявку | Продавец |

| Каков срок одобрения | 7 рабочих дней |

| Сколько времени займет вся сделка? | До 21 дня |

| Какие документы вам необходимо предоставить? | Договор купли-продажи между покупателем и продавцом, а также договор о переводе долга между сторонами и банком. |

Преимущества и недостатки

Ниже перечислены основные преимущества переуступки ипотеки продавцу

ставки по кредиту могут быть ниже рыночных. Например, в феврале 2025 года средняя ставка по ипотеке на вторичное жилье составляет 11 %, в то время как в январе 2022 или 2021 года ставка продавца может составлять 9-10 %. процентов или даже 7,3 процента в течение нескольких месяцев.

Например, продавец приобрел квартиру стоимостью 7 000 000 с первоначальным взносом 1 500 000 и ипотекой на 25 лет под 7,5 %. Он платил 40 644 °C в месяц. Если бы те же условия были под 11 %, ежемесячный платеж составил бы 53 906°, а переплата — почти 4 000 000°. Если покупатель получает закладную, ему выгоднее перевести закладную продавца на себя.

Сделка безопасна для всех сторон. Банк не убирает закладную и допускает нетронутый переход права собственности с весом. Сделка проходит в рамках одного банка, и квартира уже проверена, когда продавец оформляет кредит.

ПОКУПАТЕЛЮ Покупателям не нужно составлять новый отчет об оценке. Для квартиры частный дом стоит около 5000°.

КОНДУКТИВНАЯ Ипотека не может быть передана по субсидированной процентной ставке. Если у продавца есть фермерская, семейная или информационная ипотека, она не может быть передана. По таким ипотечным кредитам обычно самые высокие процентные ставки.

Сумма кредита не может быть выше текущей задолженности продавца. Это означает, что покупатель выплачивает разницу между долгом по ипотеке и ценой продажи недвижимости.

Например, квартира продается за 4 000 000 °C, а долг по ипотеке составляет 1 500 000 °C. Банк дает кредит в размере 1 500 000 для перевода долга, а покупатель выплачивает остаток из собственных средств. Если у покупателя нет оставшейся суммы — например, только 400 000 °C для стандартного ипотечного взноса, — необходимо заключить обычный ипотечный договор.

Комиссия за передачу ипотеки составляет 1%, но минимальная сумма — 12 000, а максимальная — ₽30 000. Например, если сумма задолженности меньше ₽1, 200, 000°, то процент составляет 12, 000°, а процент свыше ₽1, 200, 000° — 1 %. Хотя это нигде не оговаривается, представляется разумным, что предложение оплачивается покупателем, поскольку он получает ипотеку на рынке.

При передаче долговых обязательств условия ипотеки продавца полностью сохраняются. Это означает, что покупатель получает не только ту же процентную ставку, но и тот же срок кредитования и тот же ежемесячный платеж. Эти параметры нельзя изменить, чтобы сделать кредит более комфортным.

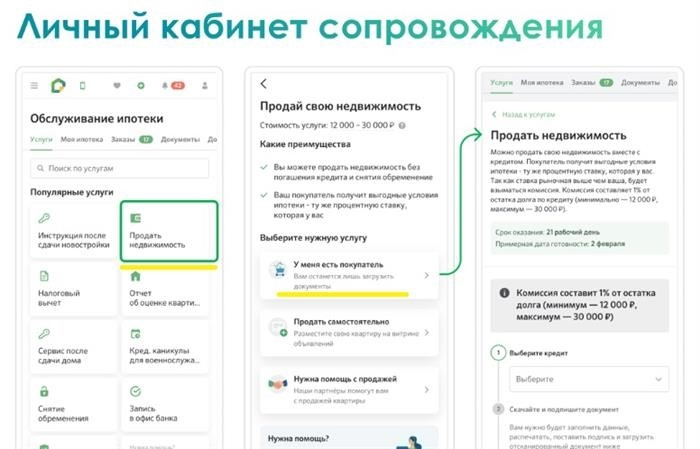

Продажа квартиры в Сбербанке

В жизни часто случаются ситуации, когда у многих ипотечных заемщиков возникают вопросы. Это связано с тем, что в последние годы преобладающая часть ипотечных кредитов, оформляемых населением России, приходится именно на этот банк. В частности, такие потребности могут быть вызваны необходимостью купить новое жилье с большими мерками, переехать в другой район. безопасных объектов и другими причинами. Разберитесь, реальна ли продажа квартиры по ипотеке Сбербанка и стоит ли рассматривать оттенки этого случая.

Возможна ли продажа квартиры с ипотекой == Продажа квартиры с ипотекой==.

Согласно Федеральному закону от 16 июля 1998 года «Об ипотеке (залоге недвижимости)», основанному на 102-ФЗ, если иное не предусмотрено договором, заложенное недвижимое имущество может быть продано только с согласия залогодателя. Квартирой, купленной в ипотеку, собственник не может свободно распоряжаться, так как она находится в залоге у банка до погашения долга. Однако это не означает, что недвижимость нельзя продать.

==Как продать квартиру, находящуюся в ипотеке Сбербанка==

Чтобы продать квартиру, находящуюся в ипотеке Сбербанка, необходимо, прежде всего, уведомить кредитора о своих намерениях. Только после этого можно будет найти покупателя и выбрать вариант проведения такой сделки.

==Лицензия банка, как получить==

Заложенные квартиры нельзя продать без согласия банка. Чтобы его получить, необходимо обратиться в ипотечный центр Сбербанка или оставить заявку в мобильном приложении «ДомКлик». Обратите внимание, что если квартира находится в стадии строительства, необходимо получить разрешение застройщика.

Варианты продажи квартир== == Варианты продажи квартир==

1. Погашение ипотеки во время сделки купли-продажи.

Этот вариант реализуется следующим образом: получить согласие банка — найти покупателя — заключить предварительный договор купли-продажи — перечислить аванс от покупателя через сервис безопасных платежей или кредитную гарантию — снять обременение — заключить договор купли-продажи — зарегистрировать переход права собственности к покупателю в Росреестре ипотеки.

2. Продажа квартиры, обеспеченной ипотекой

В этом случае продавец должен найти покупателя, готового перевести долг по ипотеке. Затем банк проверяет платежеспособность покупателя и, если уровень кредитной нагрузки соответствует требованиям кредитной политики, заключает с ним договор перевода (при сохранении условий ипотеки) или новый договор ипотеки. При этом могут быть предложены более выгодные условия. Переход права собственности регистрируется в Росреестре вместе с договором ипотеки покупателя.

3. продавец досрочно погашает ипотеку и продает квартиру

В этом случае собственник погашает ипотеку за счет собственных средств. Источниками могут быть материнские (семейные) или иные целевые жилищные субсидии, потребительский кредит и собственные сбережения. После снятия обременения с банка собственник получает свободу распоряжения жильем и может продать его без каких-либо препятствий.

4. закладка банком ипотечной квартиры.

Этот вариант реализуется, когда заемщик существенно просрочил платежи по ипотеке и подтверждает банку свою неспособность выплачивать кредит. В этом случае по решению суда недвижимость выставляется на специализированные торги. Вырученные средства идут на оплату расходов и услуг организаторов аукциона, а также на погашение задолженности перед банком (включая штрафы и пени). Этот вариант наименее предпочтителен для владельцев, поскольку в большинстве случаев недвижимость продается со значительным дисконтом к рыночной стоимости, и маловероятно, что владелец сможет собрать средства помимо обязательных платежей.

Поэтому наиболее выгодным вариантом является самостоятельная продажа недвижимости. Если же владелец вынужден продать квартиру из-за финансовых трудностей, он может обратиться в свой банк с просьбой о реструктуризации ипотеки или запросить ипотечный кредит. Однако для осуществления таких мер вы должны быть готовы продемонстрировать факт сокращения своих доходов. И применяйте их только в том случае, если есть уверенность, что платежеспособность после их применения может быть улучшена. В противном случае ситуация с просрочкой будет только ухудшаться.

detector